給与計算で間違いが発覚した時の訂正方法は?いつまでに対応すべき?お詫び文例あり

会社は従業員の労働に対して給与を支払う義務があるため、給与計算の間違いは許されません。

しかし、人の手で計算を行っている以上、どこかで間違いが発生してしまうケースも少なからずあるのが事実です。

万が一給与計算でミスが発生したときは、速やかな対応が必須となります。

間違いの訂正や従業員へのお詫びなど、正しく対処しましょう。

この記事でわかること![]()

- 給与計算で間違いが生じたときのお詫びと訂正方法

- 給与計算で間違いが生じることのリスク

- 正しく給与計算をするためにできること

![]() こんな人におすすめの記事です

こんな人におすすめの記事です

- 給与計算で間違いが発覚してしまった経理担当者

- 給与計算を間違わない方法を知りたい方

目次

給与計算で間違いが発覚したときの対処方法

給与計算の間違いは、以下のようなケースで起こりやすくなっています。

これまで自社で起きた給与計算の間違いはどれに該当するでしょうか?

- 保険料の変更等

- 雇用条件の変更

- 複数名による作業分担

- 日割り計算や欠勤・早退・遅刻による控除

- 時間外労働への割増賃金漏れ

- 月途中退職者の社会保険料控除の誤り

給与計算においてミスは厳禁ですが、計算を手作業で行っている場合はもちろん、何か変更があったタイミング等、どうしても間違いが発生しやすくなるポイントがあります。

万が一、給与計算で間違いが発覚した場合は従業員への早急な説明とお詫び・対処が必要です。

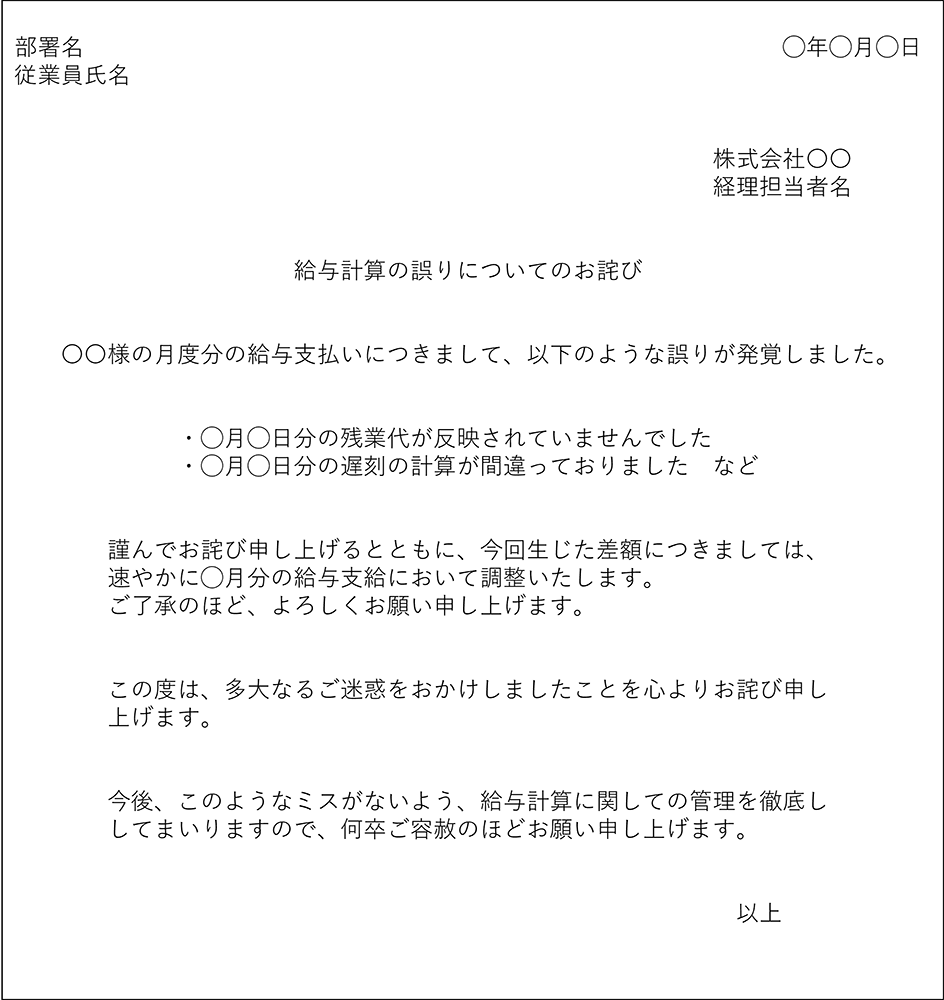

間違いをお詫びする給与計算の間違いが発覚した場合は、従業員へすぐに説明とお詫びしましょう。

給与明細・支払いの間違いが従業員数人の場合は、直接出向いてお詫びするのが最適です。

一方、給与計算の間違いが大勢の場合はメールや手紙でお詫び状を送りましょう。

お詫び状を書くときは、以下の3つを意識するのがポイントです。

- 間違いのあった対象を明確にする

- 仕事の非を認めて謝罪する

- 間違いの対処策を説明する

以下、お詫び状の文例を参考にしてみてください。

給与明細を訂正する

給与計算の間違いが発覚したら、給与明細を早急に訂正します。

基本給や各種手当、欠勤等の控除、通勤手当や立替金等非課税対象の項目等、訂正する項目によっては所得税や雇用保険料にも影響がありますので注意しましょう。

所得税と雇用保険料に影響を与える支給項目

- 基本給

- 各種手当

- 欠勤/遅刻早退控除

- 通勤手当(課税/非課税)

- 経費等の立替金

また、控除項目を訂正するときも所得税の金額に間違いがないかの確認を必ず行ってください。

所得税に影響を与える控除項目

- 健康保険料

- 介護保険料

- 厚生年金保険料

- 雇用保険料

もし、所得税を間違った金額で納税済の場合は、以下のように対処しましょう。

所得税を納めすぎた場合

- 「源泉所得税及び復興特別所得税の誤納額還付請求書」を作成し、源泉所得税の納税地の所轄税務署長に提出する

- 所得税額の間違いが給与や賞与に係っている場合は、上記還付請求書に代えて「源泉所得税及び復興特別所得税の誤納額充当届出書」を提出する

所得税の納税額が少なかった場合

- 源泉所得税の納付書に追加分の税額を記載して、差額を納税する

【給与額が不足している場合】速やかに調整する

給与計算の間違いによって給与額が不足している場合は、労働基準法第24条に記載されている「全額支払いの原則」に基づき速やかな調整が必要です。

賃金は、毎月一回以上、一定の期日を定めて支払わなければならない。

※労働基準法第24条(賃金の支払)についてより引用

https://www.mhlw.go.jp/shinsai_jouhou/koyou_roudou/2r98520000017g3r.html

上記のことから、給与額は原則として「当月中の調整」が求められ、翌月での調整は違法となります。

従業員の同意がある場合は翌月での調整も可能なものの、当月内での対応が望ましいと言えます。

間違いを訂正するときは、控除額となる源泉所得税・雇用保険料も再計算した上で、不足額を追加支給しましょう。

【給与額が過払いの場合】当月~翌月支給日までに調整する

給与額が過払いになってしまった場合は、当月〜翌月支給日までに調整します。

不足額があった場合と同様「当月内での調整」が望ましいですが、以下の場合は翌月調整でも可能です。

- 労使協定で給与計算の間違いが発生したときの翌月調整を定めている

- 上記に加えて従業員との合意がある

※労使協定:自社と労働者が合意して締結する協定のこと

労使協定で定めていても、給与調整をする場合は従業員との合意が必須です。

従業員の同意なしで、勝手に差し引くことはできません。

また給与額を多く支払っている場合は、控除額(源泉所得税・雇用保険料)も本来より多くなっている可能性があります。

控除額を考慮して正しく計算した上で、過払い分を差し引きましょう。

ミスの原因を突き止めて対策を打つ

給与計算の間違いを訂正したら、二度と同じミスが起こらないように原因を突き止めて対策を打ちましょう。

具体的には、以下のような対策が必要です。

- 給与計算のルール整備を徹底する

- ダブルチェック体制を導入する

- 法令改正の情報をチェックする

- 給与計算ツールを活用する

特に、給与計算ツールを導入・活用すれば、手作業によって起こりがちな「法令改正による変化」「控除額の計算」「日割り計算」などのミスを防げます。

給与の日割り計算についてはこちら!

▼給与の日割り計算のやり方は?欠勤や手当はどうする?注意点についても徹底解説

給与計算の間違いを訂正するときの注意点

給与計算の間違いを訂正するときの注意点を紹介します。

- 雇用保険料・課税対象額の再計算

- 所得税の再計算

この2点を理解しておくことで、「一度金額を訂正したけれど、所得税と雇用保険料を直していなかったのでさらに訂正が必要になった」という事態を防ぐことができます。

正しく理解し、ミスを重ねないよう注意しましょう。

雇用保険料や課税対象額を再計算しなければいけない

給与計算の間違いを訂正するときは、雇用保険料や課税対象額も再計算しなければいけません。

なぜなら、給与額が間違っていると「支給総額から算出する雇用保険料」が変動する可能性があるからです。

続いて、訂正された給与額や雇用保険料をもとに課税対象額も再計算してください。

ただし、健康保険料や厚生年金保険料は支給金額とは関係ないため、修正前と同額のままで問題ありません。

非課税の手当だけを変更する場合も所得税の再計算が必要給与明細の訂正についてお伝えしたセクションでも説明した通り、給与計算の間違いを訂正するときは、非課税の手当だけを変更する場合でも所得税の再計算が必要です。

雇用保険料は、非課税の諸手当を含む給与総額から計算します。

雇用保険料が変わると納税額も変動するので、必ず再計算するようにしましょう。

雇用保険料の対象となる諸手当

- 通勤手当

- 残業手当

- 扶養手当

- 住宅手当

- 奨励手当(皆勤手当等)

- 休業手当

給与計算で間違いが生じることのリスク

給与計算での間違いは、さまざまなリスクを伴います。

労働基準監督署からの罰則や納税に関する不備など、自社・従業員ともに不利益が生じてしまいます。

給与計算の間違いによるリスクを理解した上で業務を行うようにしましょう。

労働基準監督署から是正勧告や罰則を受ける可能性がある

給与計算で間違いが生じると、労働基準監督署から是正勧告や罰則を受ける可能性があります。

特に、給与計算の間違いによって賃金未払いが発生すると、法律違反に該当します。

給与計算の間違いが故意ではなくても、法律違反という事実は変わりません。

外部に発覚すれば、労働基準監督署からの指導が入ります。

加えて、賃金未払いは従業員から訴えられる可能性もあります。

不要なトラブルを防ぐためにも、給与計算によるミスはできる限り避けなければなりません。

給与計算ミスには遅延損害金が発生する

給与計算ミスには遅延損害金が発生します。

遅延損害金(遅延利息)とは、給与支払いが遅延した場合に生じる利息のことです。

給与計算ミスによる給与額の不足や未払い残業代などにも、遅延損害金が発生します。

遅延損害金の利率には「約定利率」「法定利率」の2種類があります。

- 約定利率:当事者間(自社・従業員)で合意した利率

- 法定利率:事前に遅延損害金の利率を定めていなかった場合に用いられる、民法などの法令で定められた利率

法定利率は2020年4月に改正されており、年率3%となっています。

ただし年率3%は在職時の利率であり、退職後の法定利率は14.6%まで引き上げられます。

正しく納税されない

給与計算が間違っているということは、給与額に応じて変動する納税額の計算にもミスがある可能性が高いです。

正しく納税されないと、従業員の損害・自社の信用問題につながります。

また、納税額の間違いが発覚すると遅延損害金が生じるので、損失も発生します。

コストを抑えて給与計算の間違いをなくすためにはKING OF TIME給与の活用がおすすめ

給与計算ミスの原因として多いのが、勤怠データの手入力や転記作業によるヒューマンエラーです。

KING OF TIME給与なら、勤怠管理とシームレスに連携することで、出退勤データを正確に反映し、ミスのない給与計算が実現できます。

さらに、KING OF TIME給与は勤怠管理を使っていれば0円で利用できるため、他のクラウド型給与計算ソフトと比較して1名あたりのコストを抑えて運用することが可能です。

WEB給与明細はもちろん、法改正対応や年末調整機能も標準で備わっており、中小企業でも安心して利用できます。

「正確に、そしてコストも抑えて給与計算を行いたい」という企業には、KING OF TIME給与の導入がおすすめです。

給与計算で間違いや訂正をなくして業務効率化を目指そう!

従業員の生活に影響を与える給与計算は、間違いが許されません。

しかし、手作業・従来の給与計算ソフトでの給与計算では間違いが起こってしまう可能性を否定できないのも事実です。

給与計算ミスには、さまざまな要因とリスクがあります。

間違いを防ぐためには、クラウド型の給与計算ツールの導入がおすすめです。

ミスに対処することももちろん大切ですが、ミスが起きない仕組みづくりから始めてみてはいかがでしょうか?

コムデックではKING OF TIMEを活用した業務効率化

をサポートしています!

お問い合わせはこちら